险资强势回归?开年半个月两次举牌,耗资逾20亿!2020险资举牌次数或增加,哪些股票受青睐?

2020年甫一开年,险资便以两次举牌上市公司闪亮登场。

中国保险行业协会网站显示,1月13日,华泰资产就耗资2.79亿元受让国创高新7330万股票一事进行了信息披露。此前不久,太平人寿耗资19.07亿元认购大悦城非公开发行股票。险资两次举牌总计耗资逾20亿元。

这是近两年险资权益投资策略变化的具体体现。券商中国记者采访中获悉,与以前相比,险资权益投资更加注重两点:一是精选个股集中持有;二是持仓周期较以前更长。在操作层面上,资金量向个股集中、举牌上市公司的现象更加明显,2020年这一特点将更加突出。

两次举牌耗资逾20亿

据披露,1月9日,华泰资产发行并管理的“华泰资产-创赢系列专项产品(第1期)”账户通过协议转让方式,从转让方国创高科实业集团处受让上市公司国创高新(股票代码:002377.SZ)7330万股股份,持股比例7.9993%,达到了5%的举牌线,交易金额为约2.79亿元。

华泰资产是华泰保险集团旗下保险资管公司,截至2019年9月30日,华泰资产总资产为25.92亿元,净资产为21.17亿元。该项交易前,“华泰资产-创赢系列专项产品(第1期)”未投资过国创高新。

具体交易方式上,根据华泰资产与国创集团签订的《股份转让协议》,“华泰资产-创赢系列专项产品”账户以现金受让国创高新公开发行的非限售流通股份7330万股。据悉,华泰资产已经于1月13日向中国银保监会上报了该项投资的备案报告。

这是今年第二起险资举牌上市公司股票。根据中国保险行业协会公布的险资举牌信息,今年1月初,太平人寿参与认购了大悦城非公开发行股份。

2019年12月16日,太平人寿与大悦城签署了股票认购协议。通过参与申购本次大悦城非公开发行股份,太平人寿获配约2.83亿股,获配股数占大悦城本次非公开发行后总股本的6.61%,对应投资金额19.07亿元。截至2019年1月3日,太平人寿投资该股票账面余额为19.07亿元,占2019年3季末总资产的比例为0.35%。

险资举牌回升的趋势早在2019年就有所显现。2019年12月初,太保寿险通过太保资管受托管理的两个账户,以定增方式买入上海临港非公开发行股票。举牌后,太保持有上海临港股票1.12亿股,账面余额约26.93亿元。据公开信息和保险业协会信息,2018年、2019年险资举牌案例各有11次和8次,多于2017年全年的7次。

此前,以宝能旗下前海人寿停止举牌万科为时间点,险资举牌大型上市公司曾一度沉寂。券商中国记者统计数据显示,2018年,随着险资在实体经济发展中的作用被重新认识,以及2018年10月银保监会发声鼓励险资投资优质上市公司,险资举牌便开始逐步回温。

不过,与上轮举牌有所区别的是,一是本轮险资举牌多是通过协议转让、参与定增等实现,少数通过二级市场竞价交易买入达到举牌;二是大型稳健型险企唱主角;三是资金来源不再与万能险账户有关,多来自于自有资金、保险责任准备金以及募集资金。

例如,华泰资产此次举牌的资金来源为“华泰资产-创赢系列专项产品”向合格投资者所募集的资金。太平人寿本次认购的资金来源为保险责任准备金。

险资举牌青睐三类股

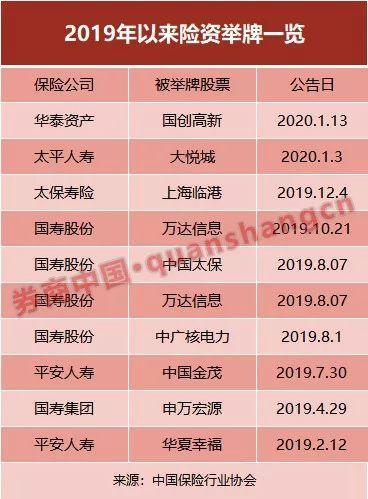

券商中国记者统计显示,险资自2019年以来的10次举牌,多数投向金融股、地产股和科技股。其中地产股包括华夏幸福、中国金茂、上海临港和大悦城,科技股包括万达信息、国创高新,金融股包括中国太保、申万宏源。

实际上,保险机构持股风格以主板为主,一直偏好重仓“金融、地产、消费”,偏好“流动性好、股息率高、盈利能力强”的个股。同时,随着高科技应用提速和大健康养老产业兴起,高新科技、医疗健康股也成为险资关注的热门行业。

业内人士表示,随着保险公司保费收入逐年增长,但利率下行带动资产收益率在下行,保险资金的资产负债匹配压力增加,优质资产相当受青睐。保险公司如此投资偏好,其背后有着保险资产配置的现实需求。

以地产股为例,民生证券曾发报告分析认为,从内生因素来看,从外部因素来看,一方面房地产板块历来具有高ROE(净资产收益率)、低波动性、业绩预期优良等优质属性,另一方面房地产行业已逐渐步入稳定发展期,在行业集中度不断提高背景下,龙头房企兼具价值与成长属性,对于险资具有较大的吸引力。

中国平安在投资中国金茂时曾表示,对中国金茂的投资,是偏长期的财务性投资,在养老、健康产业方向具有战略协同效应,但不会参与公司实际经营管理。

再以科技股为例,2019年,中国人寿耗资28.5亿战略投资万达信息,这是中国人寿有史以来第一次战略投资一家上市公司。目前,中国人寿已成为万达信息第一大股东,并首次成建制派出高管团队,参与万达信息全面经营管理。

中国人寿集团投资管理部总经理、万达信息董事长匡涛近日在战略发布会上介绍,国寿投资万达信息有多个缘由。其中,最核心的还是因为两个时代的到来,即“健康中国时代”和“智慧中国时代”的到来。

“投资万达信息是国寿的战略性投资和布局,我们希望依托国寿资源,把万达信息打造成为更加强大、与国寿融合协同更加深入的‘国寿科技战略’的重要平台,打造一个市场化的混改样板上市公司。”他表示。

今年险资举牌次数或增加

保险公司积极举牌上市公司,除了监管政策鼓励,也与近两年险资权益投资策略悄然生变有关。券商中国记者采访的多位保险投资相关负责人均认为,今年险资举牌次数增加的可能性非常大。

券商中国记者采访中获悉,与以前相比,险资权益投资更加注重两点:一是精选个股集中持有;二是持仓周期较以前更长。在操作层面上,资金量向个股集中、举牌上市公司的现象将更加明显。实际上,险资权益投资策略变化在近两年已经有所体现,2020年这一特点更加突出。

险企采取此种投资策略的原因主要有以下几点:一是政策上鼓励保险资金发挥长期稳健投资优势,为民营经济发展提供更多长期资金支持;二是股权投资整体收益好于其他大部分资产;三是应对新金融工具会计准则调整需要,通过逐步减少二级市场股票配置,增加长期股权配置,可以保持权益投资乃至整个投资收益的稳定;四是逐渐完善的资本市场将持续奖励业绩优良且稳健增长的个股。

“2020年的权益投资思路肯定要调整,类似2019年这种结构性的机会不会太多。”一家中型寿险公司投资负责人此前告诉记者。2019年重仓低估值绩优蓝筹股为投资人提供了获取超额收益的机会,在龙头公司股价已经很高的情况下,2020年机会将更加集中在业绩持续优良的个股上。

一家大型保险集团公司相关负责人此前亦表示,综合考量后,公司新的战略配置方案加大了长期股权投资占比。近两年来公司已经在人才建设、投研能力等方面进行了准备,今后将在大健康、大养老、新技术等方面加强投资标的的选择。如果有合适的机会和标的,不排除会增加举牌。

由于只有达到5%才能称得上“举牌”,因此以举牌为特点的投资主要适合资金量非常大的大型险企,大部分中小公司仍是通过二级市场精选个股。但不管是否达到举牌线,集中投资个股都将对险资投资能力提出更高要求。“肯定要进一步加强投研能力,才能更有效选出具有长期上涨潜力的个股,相对来说,龙头企业的几率更大一些。”前述投资负责人表示。

2018年保险统计年报数据显示,截至2018年末,险资长期股权类投资规模1.7万亿元,较2018年初增长15.63%,收益率为7.45%。该收益率表现在所有投资类别中排名第二,仅次于“其他投资”9.65%的收益率。