为什么同样的保险,价格差异这么大?

大家买保险的时候,往往会发现,有一些保险产品保障的内容很相似,但价格却能相差很多,这就给大家的购买决策造成了困扰,买贵的怕吃亏,买便宜的怕有坑。

今天,我们就来探一探保费中的门道,看看保险公司是怎样对保险产品进行定价的。

▍一、保费的构成

我们平时缴纳的保费,是由两部分构成的,一部分叫纯保费,另外一部分叫附加保费。

纯保费就是指保障内容本身的实际成本。比如身故、重疾等纯保障的内容,其保费可以称为风险保费;除此之外生存金、满期金等保障内容,对应的成本可以认为是储蓄保费。

附加保费则包括保险公司的运作成本、管理费、佣金手续费以及保险公司从中想赚取的利润等。总言之,你购买保险时,买的不只是这份保障本身,它的销售成本、后续的服务内容等等,也都是你在买单。

▍二、影响保险定价的因素

保险公司想为一份保险定价,需要有各方各面的考量。总的来说,下面这几点对定价有比较重要的影响。

① 保障时长不同

保险的定价遵循一个重要的法则——大数法则。

通俗来讲,大数法则就是指每一个年龄层的人都会有对应的发病率和死亡率,那么保险的原理,就是一堆人凑一堆钱,谁出事就把钱给谁,用这种方法来分摊大数中确定的风险。

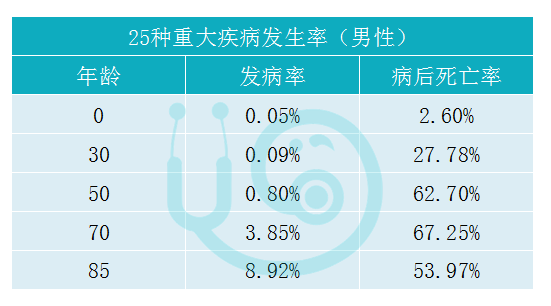

以重疾险为例,定价的关键依据,就是各年龄层重疾发病的概率:

数据来源:中国人身保险业重大疾病经验发生率表(2006-2010)

比如30岁的男性,他的发病率为0.09%,也就是说每1万名30岁男性里,会有9个人得重疾,若给这9个人分别赔100万保额,则纯理赔成本是900万元,平摊到每个人的身上就是900万/1万人=900元。

如果是85岁的男性,他的发病率是8.92%,也就是说每1万名85岁男性里,会有892个人得重疾,如果每人赔付100万,赔付总额就是8.92亿;平摊给1万人,每个人的纯保障成本就是8.92亿/1万人=89200元。

可见,年龄越高,保险公司赔付的成本就越高。所以,一款产品保障年限越长,我们需要为此付出的保费就越贵,比如终身重疾险的价格就要比定期重疾险高出数倍。

② 保障责任不同

每一项保险责任都需要保险公司付出相应的赔付成本,如果某款保险产品设置了比同类产品更好的保障责任,那么在保费方面就会有所体现。

以重疾险为例,在同样都很优秀的一批产品里面,一分钱一分货的原则是成立的,多重赔付的比单次赔付的贵,保额会增长的比不会增长的贵,赔付不分组的比分组的贵。

另外,返还保费作为一项保险责任,它的成本也是会被算入保费里的。比起消费型的保险,返还型产品的纯保费部分多了一块储蓄保费,这就是返还型产品比消费型产品贵的原因之一。

③ 运营成本不同

保险公司的运营成本涉及办公成本、宣传费用、渠道费用、人力成本等。羊毛出在羊身上,这些服务于客户的运营成本,最终都会反映在向你收取的保费上。

不同公司运营成本不同,比如一些分支机构多、组织架构庞大的保险公司,每年需要投入的运营成本是非常高的;而有一些以线上产品为主导的保险公司,线下分支机构很少,成本上的压力就会低很多。所以,运营成本也会影响保险产品的定价。

④ 预定利率不同

我们交给保险公司的保费,保险公司并不是放着不动的,而是会拿去进行各种投资、获取收益。而所谓的“预定利率”,就是指保险公司定价时,会对投资收益进行预测,从而假设出一个保单的每年收益率。

比如,我们买某款保险产品的风险成本是1030元,但保险公司预测自己投资的收益能有3%,那么实际上只需要向我们收取1000元保费就够了。这3%,就是保险公司对这款产品的预定利率。

也就是说,预定利率越高,保费就越低。

我国对人身险的预定利率是有严格监管的,在2013年后,我国人身险预定利率不再有2.5%的上限,但仍有一个“官方指导数字”3.5%,目前市场上大部分保险公司都采用这个预定利率,但还有一部分保险公司采用更低的预定利率。所以,有的产品预定利率高,有的产品预定利率低,这就造成了保险产品的价格差异。

⑤ 预留利润不同

商业保险公司的经营目标是盈利,不同的保险公司会有不同的销售策略,有的倾向于高价高利,有的倾向于薄利多销。所以,它们的产品设计和定价就会有不同的思路。

比如,近几年一些成立不久的年轻保险公司,由于没有历史包袱和负债,他们有条件降低预留利润以扩大市场份额,这在一定程度上也会反映在保险定价中。

当然,这并不能说明一款保险产品的好坏,定价较低的产品不一定保障质量差,定价较高的产品也不一定保障质量更优。

▍三、小结

保险产品的价格差异,受到很多方面的影响。大家在看到不同的产品价格时,建议都要保持克制,认真分析产品贵或者便宜的原因,不要冲动消费。